Gerd Kommer / Jonas Schweizer (Gerd Kommer Invest GmbH)

Das traditionelle Bankkonto ist weiterhin beliebteste Anlageform deutscher Privathaushalte. Dass hier geparkte Geldsummen langsam, aber sicher abschmelzen, dürfte inzwischen bekannt sein, schätzen Gerd Kommer und Jonas Schweizer von der Honorarberatung Gerd Kommer Invest. Weniger bekannt sei dagegen das Risiko von Bankeinlagen.

In zwei Disziplinen hat Deutschland ein Abonnement auf den Weltmeistertitel: Im Dressurreiten und beim Anteil von Bankguthaben am liquiden Vermögen von Privathaushalten. Im Dressurreiten hat die deutsche Nationalmannschaft seit 1966 elf von bisher 13 möglichen Weltmeistertiteln gewonnen. Beim Anteil von Bankguthaben am liquiden Vermögen dürften wir im globalen Vergleich ebenso stark dominieren. Regelmäßig bringen Medien die Schlagzeile „Deutsche sind Sparweltmeister“, also Champion im Anhäufen von Bankeinlagen. Leider ist das – anders als die Reitsporttitel – kein Grund zur Freude – warum nicht, werden wir in diesem Blog-Beitrag beleuchten.

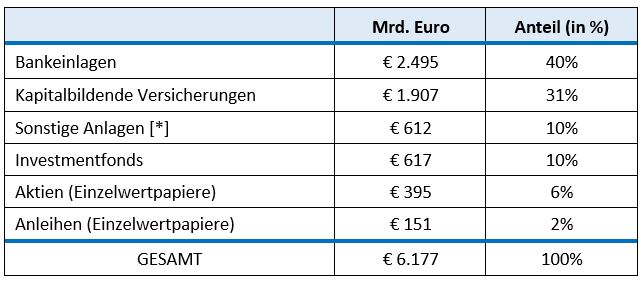

Tabelle 1 zeigt die Größenordnung und Struktur des liquiden Vermögens der Deutschen. Bankeinlagen, also zum Beispiel Girokonto- und Sparguthaben oder Tages- und Festgelder, machen dabei mit 40 Prozent den größten Teil aus. Kapitalbildende Lebensversicherungen, eine aus Rendite- und Risikosicht ebenfalls sehr kontraproduktive Vermögensanlage, folgen mit 31Prozent an zweiter Stelle.

Tabelle 1: Das liquide Vermögen der Deutschen per Ende 2018 und seine Struktur

Quelle: DZ Bank. ► [*] Hierzu gehören Ansprüche an betriebliche Altersvorsorgeeinrichtungen sowie Zertifikate und andere Wertpapiere, die keine Aktien oder Anleihen sind. ► Nicht in dieser Tabelle enthalten sind illiquide Vermögensanlagen wie Direktinvestments in Immobilien, nicht-börsennotierte Unternehmensbeteiligungen und Ansprüche an die gesetzliche Rentenversicherung oder äquivalente Versorgungswerke. ► Rechnet man „Investmentfonds“ hälftig den Asset-Klassen Aktien und Anleihen zu, investieren die Deutschen sechsmal so viel in renditearme und risikoreiche Anlagen (Bankeinlagen und Lebensversicherungen) wie in die ertragreichste aller Asset-Klassen: Aktien.

Für rationale Haushalte sind Bankguthaben keine sinnvollen Anlagen. Von dieser Feststellung gibt es nur die folgenden beiden Ausnahmen:

- Ausnahme 1: Bankguthaben sind dann als (nach Steuern, Kosten und Inflation fast immer renditelose) Geldanlage tolerierbar, wenn das betreffende Bankguthaben maximal 100.000 Euro pro Privatperson und Bank beträgt und daher (in der EU) vollumfänglich von der staatlichen Einlagensicherung erfasst und geschützt wird (siehe Stichwort „Einlagensicherung“ in der deutschen Wikipedia). Der garantierende Staat muss ein Bonitäts-Rating von A+/A1 (fünftbeste Note) oder besser aufweisen und das Guthaben muss auf die „Heimatwährung“ des Anlegers lauten, sodass kein Wechselkursrisiko besteht.

- Ausnahme 2: Bankeinlagen oberhalb der staatlichen Einlagensicherung sind dann tolerierbar, wenn das betreffende Guthaben nur wenige Wochen auf dem Bankkonto zwischengeparkt wird, bevor es in ein renditeträchtigeres und/oder risikoärmeres Langfristinvestment fließt. Hier sollte die Bank selbst ein Bonitäts-Rating von nicht schlechter als A+/A1 besitzen.

Warum sind Bankguthaben – soweit sie nicht in die beiden genannten Ausnahmen fallen – nahezu immer abzulehnen? Die wesentlichen Gründe dafür kann man wie folgt zusammenfassen:

- Ökonomisch betrachtet ist ein Bankguthaben ein unbesicherter Kredit vom Einleger (z. B. einem Privathaushalt) an ein Finanzinstitut. Die Betonung liegt auf unbesichert. Zudem reicht der Einleger diesen unbesicherten Kredit (das Bankguthaben) an ein hoch verschuldetes Unternehmen aus: die Bank. Der typische Fremdkapitalanteil am Gesamtkapital einer Bank beträgt 92 Prozent. Das ist mehr als in allen anderen Branchen. Kein Industrie-, Handels- oder Dienstleistungsunternehmen kann dauerhaft mit einer so hohen Verschuldungsquote (neudeutsch Leverage) überleben. Soweit das Bankguthaben 100.000 Euro nicht überschreitet, ist das damit verknüpfte Risiko durch die staatliche Einlagensicherung vermutlich akzeptabel abgesichert, darüber hinaus jedoch nicht. Die privaten Sicherungssysteme der drei Bankengruppen in Deutschland (Genossenschaftsbanken, öffentliche Banken und private Banken), die deutlich höhere Sicherungsgrenzen haben, bieten im Fall einer systemischen Bankenkrise, wie sie 2008/2009 in Deutschland und zeitgleich in vielen anderen Staaten ausbrach und wie es sie in den letzten 200 Jahren in vielen Ländern oder Regionen mehrfach gegeben hat, keinen hinreichenden Schutz. Dafür sind sie zu klein und schwach. Sie helfen lediglich dann zuverlässig, wenn eine oder wenige einzelne Banken außerhalb einer systemischen Krise umkippen.

- Darüber hinaus stellt der Kredit (die Einlage) aus der Sicht des Einlegers in vielen Fällen ein Klumpenrisiko dar. Der Einleger leiht sein Geld typischerweise einem einzelnen Institut und nicht einer diversifizierten Gruppe von Banken; es sei denn, er teilt seine Anlagen auf mehrere verschiedene Häuser auf – für sehr vermögende Privathaushalte ist das de facto nur schwer oder gar nicht möglich und jedenfalls sehr arbeitsaufwendig.

- Bankpleiten und systemische Bankenkrisen waren wirtschaftsgeschichtlich in den letzten Jahrhunderten – wie auch in den letzten 50 Jahren – „normal“, wenngleich sie überwiegend nur in großen zeitlichen Abständen auftreten (siehe z. B. Calomiris 2007 und Reinhart/Rogoff 2009). „Bankenpleite“ bedeutet hier nicht unbedingt formal-rechtlicher Konkurs, sondern eine existenzielle wirtschaftliche Notlage (neudeutsch „bank failure“), welche entweder staatliche Stützungsmaßnahmen nach sich ziehen, die Übernahme durch einen Konkurrenten oder eben einen formalen Konkurs mit anschließender Liquidierung. In allen diesen Fällen bedeutet „Pleite“, dass manche oder alle Kontoinhaber um die Rückzahlung ihrer Einlagen über eine längere Zeit bangen müssen und/oder tatsächliche Verluste erleiden. Die Aktionäre und Anleihengläubiger der betroffenen Bank werden in der Regel einen großen Teil ihres Investments verlieren.

Zur Illustration ein paar Zahlen zu Bank Failures aus der jüngeren Vergangenheit: In den fünf Jahren von 2008 bis 2012 gingen in den USA 465 Banken unter (etwa 7 Prozent aller Institute). Von 2006 bis 2013 teilten in Deutschland mehr als ein Dutzend Banken dieses Schicksal, darunter die damals zweitgrößte und drittgrößte Bank wie auch die größte Immobilienbank (Commerzbank, Dresdner Bank, Hypo Real Estate) sowie mehrere staatliche Landesbanken. Es gab kaum ein Land in der EU, das 2008/2009 keine Bankenkrise erlebte. Auch die beiden größten Schweizer Bankhäuser UBS und Credit Suisse erlitten schwerste und, aus der damaligen Sicht, existenzbedrohende Verluste. Die Zeit um 2008/2009 war jedoch kein einmaliger Sonderfall. Gravierende nationale Bankenkrisen zwischen dem Zweiten Weltkrieg und 2008/2009 gab es in den USA, Japan, Norwegen, Spanien, Schweden, der Schweiz und Großbritannien, um nur die bekannteren Fälle zu nennen (siehe die englische Wikipedia unter dem Stichwort „list of banking crises“). Die drei heute am kürzesten zurückliegenden deutschen Bankpleiten sind die Maple Bank in Frankfurt/M (2016), das Bankhaus Wölbern in Hamburg (2016) und die Süddeutsche Aktienbank in Stuttgart (2017). In wirtschaftlich weniger entwickelten Ländern sind Bankkonkurse und Beinahe-Konkurse noch häufiger. - Unter Fachleuten und der deutschen Finanzaufsicht Bafin besteht Konsens darüber, dass sich der europäische Bankensektor und ganz besonders der deutsche von der großen Finanzkrise 2008/2009 bis heute nicht wirklich erholt hat. Die durchschnittliche europäische Bank hat zu wenig Eigenkapital, zu viele faule Kredite in der Bilanz und ist – vor allem in der heutigen Niedrigzinslandschaft – chronisch unprofitabel. Die Gründe hierfür sind struktureller Natur und werden deshalb in den nächsten Jahren nicht verschwinden. Man betrachte beispielhaft den Zustand des größten Bankhauses in Deutschland, der Deutschen Bank. Ihr Aktienkurs fiel zwischen Mai 2007 und Juni 2019 um 94 Prozent, ihr Bonitäts-Rating stürzte in diesem Zeitraum um fünf Stufen ab, und die grundsätzliche Überlebensfähigkeit der Bank wird gelegentlich angezweifelt.

- Die manchmal von Privatanlegern geäußerte Überzeugung, dass die lokale Kleinbank sicherer sei als nationale oder internationale Großbanken, ist drollig naiv. Vermutlich rührt dieses Wunschdenken daher, dass entsprechende „Kleinpleiten“ nie im Spiegel oder der Tagesschau auftauchen und/oder aus der Verwechslung von Vertrautheit mit Sicherheit – ein bekannter kognitiver Irrtum, dem bis zu einem gewissen Grad wohl jeder Mensch unterliegt. Seit 2010 sind in Deutschland über 250 rechtlich selbstständige Banken verschwunden; der allergrößte Teil davon aufgrund mangelnder Profitabilität und nicht nachhaltiger Geschäftsmodelle. Diese Sterberate wird in den nächsten Jahren nicht sinken. Noch immer hat Deutschland fast so viele Banken wie Frankreich, Großbritannien und Italien zusammengenommen – also viel zu viele. Kleine Banken, die kein Rating haben, hätten typischerweise ein schlechtes. Die sogenannte Gewährträgerhaftung des Staates für öffentliche Banken in Deutschland (Sparkassen und Landesbanken) wurde 2005 abgeschafft, da unvereinbar mit EU-Wettbewerbsrecht.

- Ob der Staat im Falle einer Bankenpleite Einlagen oberhalb der gesetzlichen Einlagensicherung von 100.000 Euro pro Einleger und Bank freiwillig ersetzen würde, darf man anzweifeln. Zum einen könnte der Staat in einer systemischen Bankenkrise nicht ausreichend Mittel dazu haben, zum anderen lägen wohl weniger als 10 Prozent aller einzelnen Kontoguthaben oberhalb von 100.000 Euro. Aus der Sicht der meisten Politiker im Bundestag würden die größeren Guthaben damit der bekanntlich nicht schützenswerten Minderheit der „Reichen“ gehören. Einen Rechtsanspruch auf einen solchen Bail-Outhätte sowieso niemand.

- Mit Bankguthaben kann man nach Kosten, Steuern und Inflation nicht erst seit 2015 kein Vermögen bilden, sondern man konnte das in den letzten 120 Jahren nicht. Dieser eigentlich triviale Sachverhalt wird sich auch in Zukunft nicht ändern. Dass viele Privatanleger dieses Faktum offenbar emotional nicht tolerieren können oder wollen, ändert wenig an seiner Existenz.

Es stellt sich die Frage, warum so viele Privatanleger das beträchtliche Gegenpartei-Risiko eines Bankguthabens unterschätzen oder jedenfalls akzeptieren. Uns fallen sechs Gründe ein.

Grund 1 und Grund 2 sind recht banal: Mangelnde Kenntnis der Finanzgeschichte und urmenschliche Bequemlichkeit. Die meisten Privatanleger haben keine finanzhistorischen Bücher gelesen wie etwa das von Niall Ferguson oder das von Reinhart/Rogoff (siehe Literaturliste weiter unten). Beide, besonders Reinhart/Rogoff, berichten von einer schier endlosen Serie von Bankenkrisen in den letzten Jahrhunderten, inklusive und vor allem der letzten 100 Jahre. Und ja, Bankguthaben sind konkurrenzlos bequeme Investments. Sie erfordern kein Nachdenken und ihre Alternativen (z. B. Geldmarktfonds oder kurzfristige Staatsanleihen) sind etwas weniger bequem und erscheinen vielen Menschen „irgendwie kompliziert“. Bei genauerer Betrachtung sind sie es aber nicht.

Grund 3: Die Mehrzahl aller Privatanleger ist sich nicht im Klaren über den fundamentalen, strukturellen Vorteil eines Wertpapier- oder Fondsdepots gegenüber einem Bankguthaben. Bei einem Depot agiert die Bank lediglich als Verwahrstelle. Geht die Verwahrstelle pleite, spielt das für den Eigentümer der Papiere im Depot vermögensmäßig keine Rolle, wie es auch keine Rolle für die Eigentümer eines Bankschließfaches spielt, wenn die Schließfachbank in den Konkurs gerät. Der Inhalt des Schließfaches und der Inhalt eines Depots fallen nicht in die Konkursmasse der Bank. Grundsätzlich anders verhält sich das bei einer Einlage wie einem Bankguthaben: Sie ist im Pleitefall Teil der Konkursmasse und wenn die nicht groß genug ist, haben manche oder alle Einleger (die Gläubiger) ganz einfach Pech.

Grund 4: In der Denke eines normalen Privatanlegers erscheint ein Bankguthaben als „irgendwie“ sicher oder sogar als das sicherste Investment, weil der Saldo auf dem Kontoauszug beim Bankguthaben – anders als z. B. bei einem Geldmarktfonds oder einer kurzfristigen Anleihe – nie sinkt und nicht schwankt. Man weiß mit einer scheinbaren 100-Prozent-Sicherheit heute, was morgen auf dem Kontoauszug stehen wird. Aus offensichtlichen Gründen lässt sich das Risiko einer Bankeinlage nicht mit den üblichen Risikokennzahlen wie Volatilität (Wertschwankungsintensität) aussagefähig messen. Leider führt diese naive Risikodenke bei sehr selten auftretenden, aber dann besonders gravierenden „Schwarzer-Schwan-Risiken“, wie sie Bankpleiten darstellen, in die kognitive Sackgasse. Black-Swan Risk (manchmal auch Event Risk oder Tail Risk genannt) ist kaum quantifizierbar und lässt sich nicht zuverlässig prognostizieren (Taleb 2007). Aus dieser weitgehenden Nichtberechenbarkeit abzuleiten, dass man sie ignorieren könne, wäre fatal. Ein Risiko verschwindet nicht deswegen, weil man es nicht regelmäßig beobachten oder nur schwer messen kann. Cash oberhalb der staatlichen Einlagensicherung auf ein Bankkonto einzuzahlen, ist wie in einer stark erdbebengefährdeten Region ein Eigenheim für seine Familie zu bauen, das – um Geld zu sparen – keine Erdbebensicherheitsstandards erfüllt und dieses haarsträubende Verhalten damit zu begründen, dass das letzte Erdbeben ja schon 40 Jahre zurückliege.

Grund 5: Bei vielen Privatanlegern hat das Festhalten an Bankguthaben als langfristige Vermögensanlage auch oberhalb der staatlichen Einlagensicherung in der heutigen Zeit der Nullzinsen wohl mit dem Denkfehler zu tun, dass die Alternative zu Bankguthaben – wertpapierbasierte High-Quality-Geldmarktanlagen (z. B. kurzfristige Staatsanleihen von AAA- oder A+ Staaten wie Deutschland, Österreich, die Schweiz bzw. entsprechende Geldmarktfonds) – deswegen unattraktiv seien, weil sie (derzeit) leicht negative nominale Renditen produzieren. Ein Denkfehler ist das deswegen, weil er, erstens, falsch unterstellt, dass „Nullzinsen“ neu und ungewöhnlich seien, also erst seit 2016 bestünden und zweitens, dass man von einer risikolosen Anlage eine nennenswerte reale Rendite erwarten könne. In einem früheren Beitrag haben wir belegt, dass Nullzinsen für die risikoärmsten (sichersten) aller Anlagen in den letzten rund 120 Jahren weltweit überhaupt nicht ungewöhnlich waren, wenn man Inflation, Steuern und Kosten berücksichtigt. (Wer diese drei Faktoren bei der Evaluierung von Rendite ignoriert, dem ist ohnehin nicht zu helfen.) Wenn Nullzinsen oder leicht negative Realzinsen historisch mehr oder weniger normal waren und sachlogisch plausibel sind, dann gibt es natürlich keinen Grund – außer Unwissen – sie unter Inkaufnahme substanzieller Counterparty-Risiken bei einer Bankeinlage zu vermeiden.

Grund 6: In den letzten Jahren hat sich bei manchen Privatanlegern die Ansicht verbreitet, Staatsanleihen seien grundsätzlich nicht sicher, weil man Staaten einfach nie trauen könne – weil sie überschuldet seien und/oder weil unser Papiergeldsystem manipulierbar sei. Abgesehen von der trivialen Binsenweisheit, dass auf diesem Planeten keine Anlageform existiert, die vollkommen risikofrei ist, sind kurzfristige Staatsanleihen der obersten Rating-Stufen ohne Währungsrisiko kurz- und mittelfristig die wertstabilsten und sichersten Anlagen – stabiler und sicherer als Unternehmensanleihen, Aktien, Immobilien, Gold und Bankguthaben. Dass und warum das so ist, haben wir hier und hier und hier dargelegt.

Privatanleger täten gut daran, sich bei ihren Investments in „risikofreie“ Anlagen an institutionellen Großinvestoren, also den Profis, zu orientieren. Diese lassen größere Barbestände nie länger auf Bankkonten stehen, sondern investieren sie in wertpapierbasierte High-Quality-Geldmarktanlagen – entweder in stark diversifizierte kurzfristige Unternehmensanleihen innerhalb der oberen Rating-Stufen oder in kurzfristige Staatsanleihen hoher Bonität und natürlich ohne Wechselkursrisiko. Wenn solche Wertpapieranlagen zu leicht negativen Renditen führen, dann wird das rational als ein Faktum akzeptiert, das der Markt häufig vorgibt – in der Vergangenheit, in der Gegenwart und in der Zukunft. Punkt. Es geht hier um return of the money, nicht um return on the money.

In diesem Zusammenhang kam ab etwa 2016 eine etwas kuriose Freizeitbeschäftigung von Privatanlegern auf: „Tagesgeld-Hopping“. 2016 sanken die nominalen Renditen wertpapierbasierter Geldmarktanlagen hoher Qualität in Deutschland erstmalig etwas unter null. Soweit ein Tagesgeld-Hopper sich innerhalb der gesetzlichen Bankeinlagensicherung von bonitätsmäßig soliden Staaten bewegt (viele süd- und osteuropäische EU-Staaten bzw. Banken gehören nicht in diese Kategorie) und soweit er genug Zeit und Motivation hat, im Jahr mehrere Kontoeröffnungen und Schließungen durchzuführen, ist dagegen risikomäßig nichts einzuwenden. Für alle anderen und für größere Vermögen wird diese Vorgehensweise allerdings kaum praktikabel sein.

Fazit

- Konkurse und Beinahe-Konkurse einzelner Banken wie auch allgemeine Bankenkrisen traten in den letzten 200 Jahren in allen marktwirtschaftlichen Ländern auf. Sie sind in diesem Sinne eine normale Erscheinung der Marktwirtschaft, auch wenn sie weniger zahlreich und unregelmäßiger sind als Unternehmenskonkurse in anderen Branchen. Selbstverständlich wird es auch künftig einzelne Bankkonkurse und nationale oder internationale Bankenkrisen geben. Eine neuerliche Bankenkrise in Deutschland und Europa in den kommenden Jahren lässt sich nicht ausschließen.

- Rationale, informierte Anleger werden oberhalb der staatlichen Einlagensicherung von 100.000 Euro pro Bank-Einleger-Kombination weder im risikoarmen Teil ihres Weltportfolios noch für Zwecke des bloßen Geldparkens das Risiko von Bankguthaben für länger als ein paar Wochen akzeptieren – auch dann nicht, wenn die tatsächlich risikoarme Anlage – kurzfristige Anleihen höchster Bonität ohne Währungsrisiko – eine leicht negative reale Verzinsung aufweist.

Quelle: Gerd Kommer / Jonas Schweizer (Gerd Kommer Invest GmbH)